Taunton: North Street

© Copyright John Sutton and licensed for reuse under this Creative Commons Licence.

ずいぶん時間が経ってしまいましたが、前々回の続きで「ネガワット取引に関するガイドライン」改定版で改定された部分(=類型1②に関するDR実施時間帯のベースラインの記述)について考えています。

まず、復習です。類型1②とは何か?

経済産業省は、平成28 年4 月に電気事業法等の一部を改正する法律が施行されることに伴い、公正取引委員会と共同して「適正な電力取引についての指針」を改定しました。その第二部「適正な電力取引についての指針」中に「Ⅲ ネガワット取引分野における適正な電力取引の在り方」という章が新たに設けられ、注として以下のように記載されています。

ネガワット取引には、小売電気事業者が同時同量達成のために、需要抑制により得られた電気を調達するもの(類型1)と、一般送配電事業者(系統運用者)が需給調整のために、需要抑制により得られた電気を 調達するもの(類型2)の大きく二つの類型が存在する。 次に類型1は、一の小売電気事業者が自己の需要家の需要抑制により得られた電気を調達するもの(類型1①)と、一の小売電気事業者が他の小売電気事業者の需要家の需要抑制により得られた電気を調達するもの(類型1②)の二つの類型に分類される。 さらに類型1②は、ネガワット取引に関する諸条件について、ネガワット事業者、供給元小売電気事業者及び需要家が事前に協議するパターン(直接協議スキーム)、第三者がネガワット事業者と供給元小売電気事業者の間の仲介を行うパターン(第三者仲介スキーム)並びに供給元小売電気事業者及び需要家が確定数量契約を締結するパターン(確定数量契約スキーム)の三つに分かれる。

ここから、「ネガワット取引に関するガイドライン」の改定版(以降、改定版)では、類型1②のうち、ネガワット事業者、供給元小売電気事業者及び需要家が事前に協議する直接協議スキームに関して「適正なネガワット取引についての指針」に基づいたルールが追加されたということがわかりました。

また、類型1②の確定数量契約に関して、第3節「2-2.標準ベースラインの設定方法」、「2-4.代替ベースライン」とは別に、「2-5.確定数量契約の場合」として、類型1②でアグリゲータとDR資源提供者である需要家の間で確定数量契約を締結した場合は、その確定数量をベースラインとしてよいことが記載されています。

類型1②でも、第三者がネガワット事業者と供給元小売電気事業者の間の仲介を行うパターン(第三者仲介スキーム)の場合は、第三者の仲介に任せる。すなわち、改定版では明確に言及されていませんが、例えば、日本卸電力取引所(JEPX)でネガワットを取り扱う場合は、JEPXがルールを別途定めるということでしょうか?

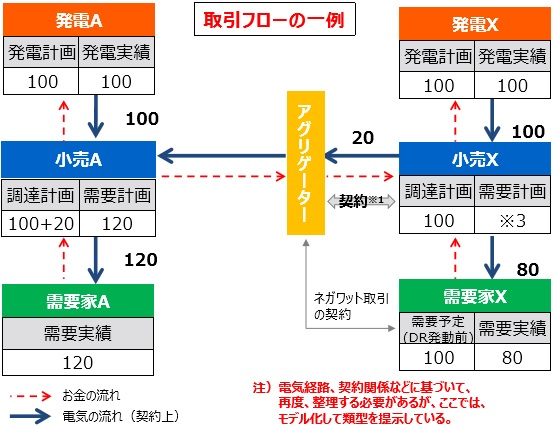

さて、類型1②に関して、改定版でも、第3節の「1. 類型の種類」で、「適正な電力取引についての指針」とまったく同様に定義されているのですが、「一の小売電気事業者が…」という表現が固すぎるので、同じく改定版に掲載された下図の例で、何が類型1②なのか、確認しておきましょう。

アグリゲータが、買い手(図中「小売A」)と小売契約のない需要家X(「小売X」から電力供給を受けている)のDR資源を束ねて、小売Aにネガワットを提供する取引パターンを類型1②としていることがわかります。

米国でのDRビジネスで考えると、PG&Eのような電力会社の下、電力会社自身が実施しようとするDRプログラムを代行する形でComvergeのようなDRアグリゲータが(当該電力会社から電力供給を受ける)需要家からネガワットを調達する形(類型1①)と、PJMのような系統運用者が需給バランスをとるためにDRを大口需要家やDRアグリゲータから調達するタイプ(類型2)がありましたが、今まで類型1②のようなパターンがあったのか、恥ずかしながら、あまり気にしたことがありませんでした。

では、改定版で類型1②の場合のベースラインと協議スキームとして何が記載されているのかを確認しましょう:

- 類型1②の場合、とりうるベースラインは、標準ベースラインか、標準ベースラインから当日調整部分の計算を割愛した「代替ベースライン①」、そして、(確定数量契約の需要家に限ってですが)確定数量をベースラインとする3つのいずれかで、

- 類型1②のアグリゲータに該当するネガワット事業者は、標準ベースラインの場合、当日調整の計算に、4時間前~1時間前ではなく、5時間前~2時間前の計測値を使う。

- 類型1②の場合、「小売X」に代わって、アグリゲータが計画値同時同量の主体となるので、アグリゲータからの負荷削減要求に「小売X」の需要家が応じられなかった場合を含めて、インバランスのペナルティはアグリゲータに課される。

- アグリゲータが「小売X」の需要家からDR資源を調達し「小売A」に提供することにより「小売X」が被る損失を、「ネガワット調整金」としてアグリゲータは「小売X」に支払うべきで、

- その額は、「小売X」の需要家に対してDRを発動する前に定める。

- 「ネガワット調整金」の額の算定方法については、4種類の考え方を例示するが、当事者間(アグリゲータと「小売X」間)で了解が得られるなら、それ以外の考えに従ってもよい。

- その4種類の算定方法とは、以下の通り:

① 電力料金単価(実績値)-託送料金

② 電力料金単価(参考値)-託送料金

③ 日本卸電力取引所の平均価格

④ 日本卸電力取引所のDR実施時間のスポット市場価格

となっています。

ところで、上記の4種類の調整金額の考え方のうち、いったいどれが「おすすめ」なのでしょうか?

①と②は、アグリゲータが「小売X」の需要家にDRを発動したことで、本来需要家に電気を売って得られたはずの収入を保証する。その際「小売X」の需要家への送電託送料金も少なくなったはずだから、その託送料金分は差し引くという考えのようです。

結構、細かいですね。その割には、②は、電力料金単価には参考値を用いるという大雑把な点で、考え方の統一性がないように感じます。

これに対して、③と④は、託送料金分を無視しています。そして電力料金単価にJEPXでの取引情報を利用しようとしていますが、ルールとしては記述があいまいである気がします。

特に、④に関しては、「スポット市場価格」と限定していますが、③の「日本卸電力取引所の平均価格」というのも「スポット市場価格」を想定しているのか?それとも、例えば「時間前市場」でDR実施直前の30分間の平均取引価格を採用するのか?というようなことがわかりません。「スポット価格」を採用する場合も、因みに「スポット市場 ─ 2016年12月07日受渡分の取引情報」をJEPXのホームページで調べると、DA-24:\9.25/kWh、DA-DT:\10.37/kWh、DA-PT:\10.61/kWhとなっていましたが、DA-24(一日24時間まとめた取引)、DA-DT(昼間の時間帯の取引)、DA-PT(ピーク時間帯の取引)のうち、どの取引の価格を採用するのでしょうか?真夏のピーク負荷削減のためのネガワット調達ならDA-PTですが。。。

そこで、

- 海外では類型1②のようなケースをどのように考え、調整金が支払われているのか?

- あるいは、類型1②のガイドラインのように、規制機関が制度化あるいはガイドラインのようなものを作成・指導しているのか?

ということで、DR資源調達パターンが類型1②に相当するネガワット調整金に言及している資料を調査したのですが。。。

前々回のブログをアップしてから、結構このリサーチに時間を費やしたのですが、欧州での関連資料は見つかったものの、米国での関連資料がなかなか見つかりません。

そこで、とりあえず、見つかった資料をいくつかご紹介します。

1) Designing fair and equitable market rules for demand response aggregation

欧州電力業界の利害関係者で構成される欧州電気事業者連盟(Union of the Electricity Industry –EURELECTRIC)が2015年3月に公開した、全24ぺージの資料。

2)Demand Response, Aggregation, and the Network Code for Electricity Balancing

Regulatory Assistance Project (RAP)という、クリーンで信頼性が高く、かつ、効率的なエネルギーの未来の実現を目指す、電力会社、環境保護団体、系統運用者、政策決定者など電力業界に携わってきたメンバから構成されたNPO組織が2015年5月に公開した、全13ページの資料。

Nordic Energy Regulators(NordREG)という北欧4か国のエネルギー規制機関の団体が2016年2月に公開した、全20ページの資料。

一応、すべてザッと目を通してみたのですが、3番目の資料が、類型1②のアグリゲータに相当する独立DRアグリゲータ(independent aggregator:IAと呼ぶことにします)が市場参加する形態を含めて、バランシンググループと実需給結果の精算についていくつかのパターンを検討しています。

日本での類型1②と比較する上で参考になるかと思い、この資料をベースに、そこで参照している資料や、別途調査した資料を交えてご紹介することにしました。

例によって、全訳ではないことと、個人的な見解含みの超訳になってしまっているかもしれないことはご承知おきください。 では、はじめます。

北欧市場でのDRアグリゲーションに関する異なる協定についての妥当性の検討 -2016年2月

本レポートで、NordREGは、DRアグリゲータが関わる4つの異なるモデルを分析し、バランシンググループ(原文はBalancing Responsible Party : BRP)と実需給結果のインバランス精算との関連について議論する。

近年、ICT技術の進歩により遠隔で直接需要家の負荷制御を実現するためのコストが低減し、かつ、出力変動の大きな再生可能エネルギーの大量導入に伴い、系統の需給バランスに柔軟性をもたらす「電源」としてDRに注目が集まるようになってきた。

欧州委員会(EC)のスマートグリッドタスクフォース(SGTF)は、2015年1月、「Regulatory Recommendations for the Deployment of Flexibility(柔軟性を進展させるための規制勧告)」と題する報告書を発表。その中で、アグリゲータの市場参入阻害要因を分析し、解決策の1つとして、電力小売事業者(サプライヤ)や、サプライヤが所属するBRPと、独立のDRアグリゲータ(IA)がうまくビジネス展開できるようにする必要性が示されている。IAについては、2015年9月の「Regulatory Recommendations for the Deployment of Flexibility – Refinement of recommendations(柔軟性を進展させるため、更に洗練化した規制勧告)」でも追求されている。

ところで、IAの市場参入を実現させるには、1つ大きな問題がある。

IAがDR資源提供を受ける需要家に電力供給を行なうサプライヤが属するBRPと、IAが属するBRPが同じとは限らないので、場合によっては2つのBRP間でインバランスの調整が必要になることである。送電事業者(TSO)も、IAがDR資源を調達した需要家へのサプライヤが属するBRPのインバランスに関して、どのように精算すればよいか検討が必要となるし、IAのDR発動によって需要量が減る(したがって売り上げが減る)サプライヤに対して、IAがどのように売上損失補償金を支払うかも考えなくてはならない。

以下では、DRアグリゲータが絡む4つのアグリゲーションビジネスモデルについて、BRPとの関係とインバランス精算の観点で分析・評価を行なうが、その前に北欧でのDRアグリゲーションビジネスにかかわるプレーヤと、その役割、そして電力取引結果の精算手続きを確認しておこう。

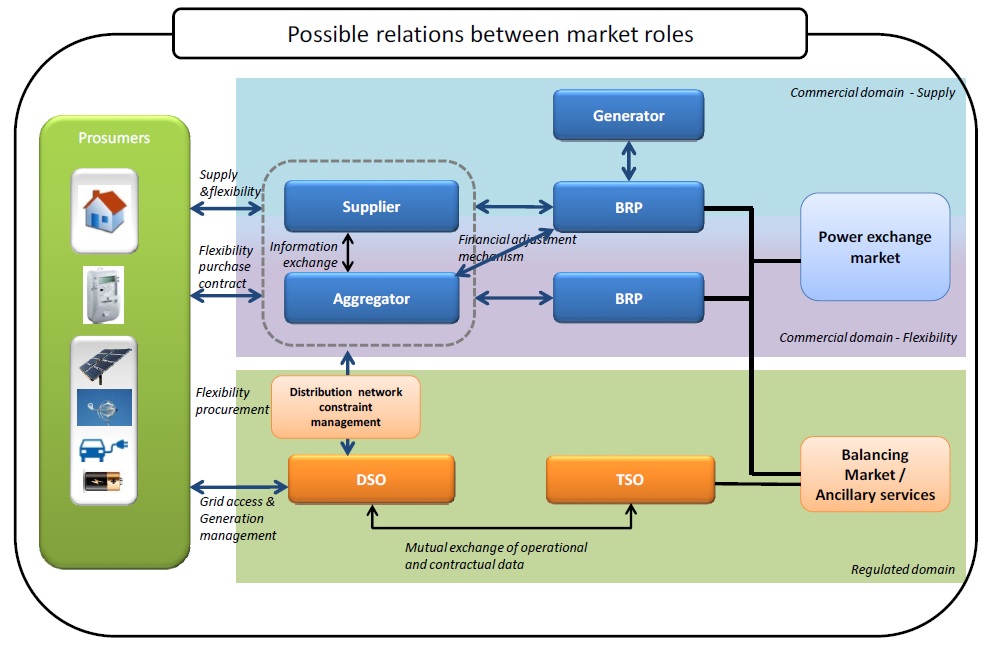

出所:Regulatory Recommendations for the Deployment of Flexibility

- 電力卸売市場に参加するためには、すべての電力小売事業者(Supplier)、アグリゲータ(Aggregator)はいずれかのバランシンググループ(BRP)の傘下に入らなければならない(あるいは、自分自身がBRPであってもよい)

- BRPは、傘下の小売事業者、アグリゲータの発電量・需要量をまとめ需給バランスをとるために、発電事業者や卸電力取引所(Power exchange market:PX)の1日前市場/時間前市場で調達し、需給バランスをTSOに発電/需要計画として提出する

- BRPは、傘下のサプライヤ・アグリゲータからネガワット調達できる場合、バランシング市場でバランシングUPの「売り入札」を行なっておく

- TSOは、実需給においてインバランスが発生すると、ニュートラルな立場でバランシング市場に入札されていたポジワット/ネガワットの内、安いものから順に必要量を調達し、調達先に対して、バランシング市場決済価格での支払いを行なう(settlement function)

- BRPは、発電/需要計画と実際にBRP傘下の発電事業者や小売事業者、アグリゲータ等の実績にかい離が生じた場合、生じたインバランスに関してTSOとの間で決済を行なう(settlement function)。 ロングポジション(計画値より需要が少ない)の場合は、バランシング市場決済価格でTSOからの支払いを受け、ショートポジション(計画値より需要が多い)の場合は、バランシング市場決済価格でインバランス分を支払う

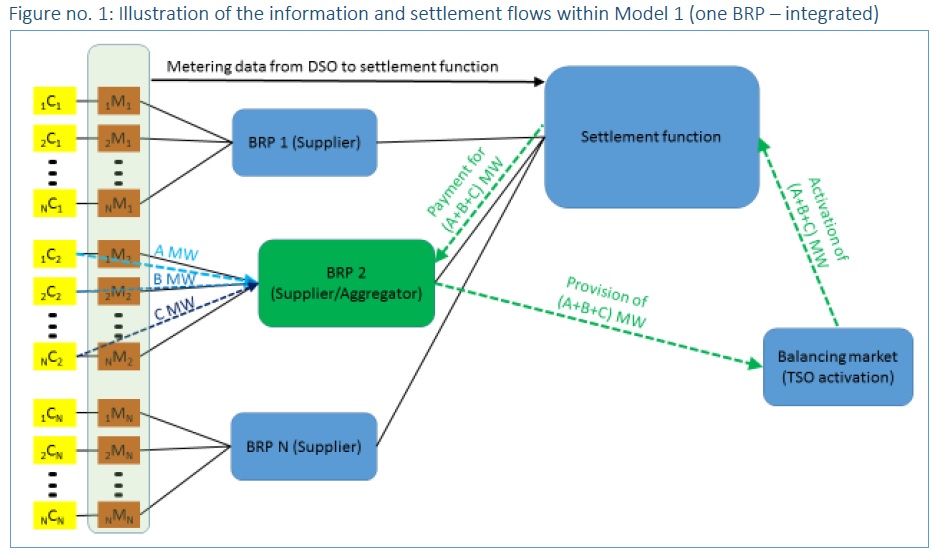

■ モデル1:サプライヤとアグリゲータが同一の場合

(原文:one BRP-integrated)

上図は、モデル1における、情報、エネルギーおよび精算の流れを示したものである。 需要家(黄色)の負荷はDSOのメーター(茶色)で計測され、精算機能(Settlement function)を司るTSOに通知される。このモデルでは、BRP2として需給バランスをとるサプライヤ自身か、そのサプライヤに代わってアグリゲータ(いわゆるCSP:Curtailment Service provider)が、1C2~NC2の需要を制御して受け渡し可能なネガワット(A+B+C)合わせて10MWhをバランシング市場に「売り入札」し、TSOが、その10MWhのネガワットの調達を行なった(すなわち、TSOからDRが発動され場合、BRP2に対してバランシング市場価格で(A+B+C)MW分の精算が行われる。

■ モデル2a:アグリゲータがサプライヤに無断でネガワット調達する場合

(原文:two BRPs-without adjustment)

これは、IA(BRP[independent aggregator])が、他のBRP(BRP[supplier])下の需要家から、そのBRPに断りなしに勝手にネガワット調達するモデルです。先の図(Figure no.1)でいうと、BRPxがBRP2に断りなしに、BRP2の需要家から(A+B+C)MWのネガワットを調達する形になる。

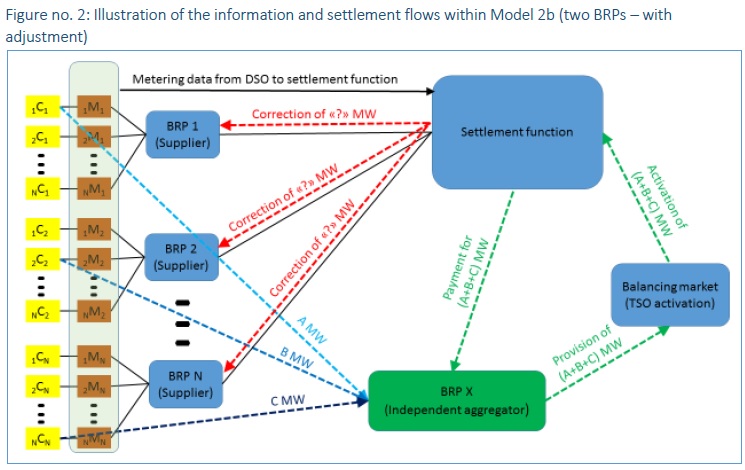

■ モデル2b:アグリゲータが提供するネガワットをTSOが調整する場合

(原文:two BRPs-with adjustment)

これは、IA(BRP X)が、他のBRP(BRP[supplier])下の需要家からのネガワット調達で生じる、当該BRPのインバランスに関して、TSOの精算機能(Settlement function)で調整するモデルとなっている。

上図の例でいうと、TSOは精算時点でBRP[supplier]の(BRP XによるDR実施で需要が減ることで生じた)供給過剰分はなかったこと(adjusted settlement position = 0)にするとともに、BRP X側の精算では、調達したネガワット(A+B+C)MWに関する支払いと、BRP[supplier]側で発生したインバランス分をBRP X側に付け替え(Reimbursement to supplier)、差額のみが支払われる。

ただし、BRP XからTSOに知らされるのはA、B、C合計のネガワット値であり、BRP1からA MW、BRP2からB MW、BRP NからC MWのネガワットを調達したという情報は知らされないので、精算時点でBRP1~BRP Nで計測された実需要に関してどれだけがBRP XのDRの影響かわからないというのが、赤の破線の矢印(Correction of <<?>> MW)の意味するところである。

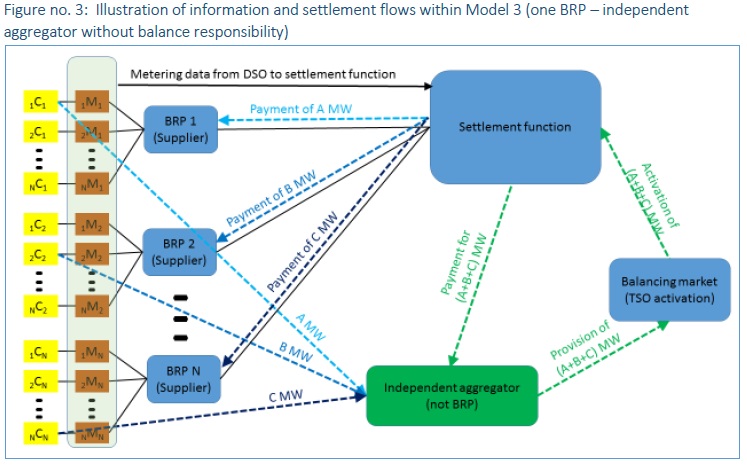

■ モデル3:どのバランシンググループにも続さないアグリゲータがネガワットをTSOに提供する場合

(原文:one BRP – independent aggregator without balance responsibility)

ここまでの3つのモデルでは、IA自身がBRPもしくは、どこかのバランシンググループに所属している前提ですが、このモデルでは、IAがどのバランシンググループにも属さない。

ここまで読み進んでわかってきたのですが、北欧のバランシング市場の精算(Settlement function)では、計画値と実測値の差分をインバランス精算するにあたって、IAからのDR要請によって需要が下がり、結果的に供給量が上回ったBRPには、上回った分に対してバランシング市場決済価格での支払いが行われるようです。

図中、BRP1、BRP2、BRP Nは、IAからのDR要請で、それぞれ計画値よりA MW、B MW、C MW需要が落ち込むので、結果的に供給がその分計画値より上回ります。その結果、TSOから青の破線の矢印でBRP1からBRP Nに、それぞれA MW、B MW、C MWに対する支払いが発生しています。それと同時に、IAにもTSOから(A+B+C)MW分の支払いが行われており、その支払いの原資がどこにもなく、結論として、NordREGは、このモデルはあり得ないとしています。

■ 結論

もし消費者が快くDRを受け入れるなら、競争的電力市場はアグリゲータを介したDRを積極的に活用すべきである。

今回、1つのバランシンググループ(BRP)に複数のアグリゲータとサプライヤが属するモデル1と、その他3種類の独立したDRアグリゲータ(IA)が関わるモデルを考えたが、NordREGは、DRの実施にあたって、モデル1のパターンが1番効率的であると考える。

1つのバランシンググループ内に複数のサプライヤとアグリゲータがいると、消費者は、一番サービスのよいサプライヤとアグリゲータの組が提供する「パッケージ」を選択するだろう。DRサービスのないサプライヤや、DR資源提供の対価として価格競争力のないサービスしかできないサプライヤ/アグリゲータの組は淘汰されていくだろう。それにより最適なDRサービスが勝ち残るはずである。

IAにかかわる3種類のモデルのうち、モデル2aは北欧の電力市場では意味のないモデルである。なぜなら、IAも1つのBRPである限り、事前に手当てしていなかったネガワット(計画値=0)をバランシング市場で売った場合、精算段階で同量の電力をバランシング市場から買い戻す必要があり、結果的に何も利益を生み出さないからである。

モデル2bおよびモデル3も、モデル1と比べて致命的な欠陥がある。

モデル2bでは、個々の需要家が複数のバランシンググループに属することになるので、バランシングの責任分担を決め、分割する必要がある。コストと利益を公正で正確に分割するのは困難であり、また、サプライヤの需要家に対して実施したDRによりアグリゲータが得た利益の一部をどのようにサプライヤに還元するか制度面での検討も必要となる。

モデル3では、IAはBRPではないので、収集しTSOに提供したDR資源に対して支払われる原資がどこにもなく、いわば「ただ乗り(free-riding)」を許す結果となる。

いかがでしょうか?

モデル2bが日本の類型1②に相当しそうだと思い、ご紹介してみたのですが、 少なくとも、北欧の電力市場では、独立アグリゲータがいなくとも十分DRが機能するだろうから、わざわざ類型1②のような込み入った仕組みを導入しなくてもよいというのがNordREGの出した結論です。

北欧のバランシング市場決済メカニズムがたぶん日本の計画値同時同量に関する決済方法と異なっている?ため、結果的にあまり参考にはならないことだけがわかった感じです。折角、時間をかけて、調査してみたのですが結果がでず残念だったのですが、「ネガワット取引に関するガイドライン」改定版で説明されていた類型1②の4種類の「ネガワット調整金」の考え方のうち、いったいどれが「おすすめ」なのかに関する調査は、時間もたってしまいましたので、一旦終わりにします。

#時間的に寸断されての調査でしたので、また、北欧のバランシング市場決済に関して理解が不十分なまま読み進めたので、まだ消化不良の部分もあり、重大な思い違いや見落としがあるかもしれません。日本でいう類型2とは、実はモデル3ではないのか?と思ったりもしています。

読者諸兄のご意見をいただければ幸いです。

終わり

- 投稿タグ

- Baseline, Demand Response, PJM, デマンドレスポンス, ベースライン